Tingkat bebas risiko atau risk free rate adalah komponen penting dalam dunia investasi dan keuangan. Risk free rate mengacu pada tingkat pengembalian yang diharapkan investor dari investasi yang dianggap bebas dari risiko, artinya tidak ada kemungkinan gagal bayar atau kehilangan modal.

Dalam konteks ini, mari kita bahas secara lebih mendalam mengenai konsep risk free rate, bagaimana perhitungannya, dan instrumen yang digunakan untuk mengukurnya.

Apa Itu Risk Free Rate?

Risk free rate atau tingkat pengembalian bebas risiko adalah salah satu konsep fundamental dalam dunia keuangan dan investasi. Risk free rate adalah tingkat pengembalian yang diharapkan dari investasi yang secara teori dianggap bebas dari risiko kegagalan atau default. Artinya, investasi risk free rate ini memberikan jaminan bahwa investor akan menerima pengembalian yang dijanjikan tanpa menghadapi kemungkinan kehilangan modal atau pendapatan yang diharapkan.

Dalam teori keuangan, risk free rate berfungsi sebagai titik awal atau benchmark untuk menentukan tingkat pengembalian yang diharapkan dari investasi berisiko. Dengan kata lain, risk free rate adalah dasar perbandingan yang digunakan untuk mengukur apakah investasi tertentu menawarkan pengembalian yang cukup untuk mengkompensasi risiko tambahan yang diambil oleh investor.

Instrumen keuangan yang biasanya digunakan untuk mewakili risk free rate adalah obligasi pemerintah atau surat utang negara yang diterbitkan oleh negara dengan stabilitas ekonomi dan politik yang tinggi. Obligasi pemerintah dipilih karena dianggap sangat aman dan memiliki risiko default yang sangat rendah. Contohnya, Treasury bills (T-bills) di Amerika Serikat sering digunakan sebagai proxy untuk risk free rate karena dikeluarkan oleh pemerintah yang memiliki reputasi kredit yang sangat baik dan hampir tidak pernah gagal bayar.

Risk free rate juga penting karena digunakan dalam berbagai model keuangan dan investasi, seperti Model Penentuan Harga Aset Modal (CAPM) yang mengkalkulasi pengembalian yang diharapkan dari aset berisiko. Selain itu, risk free rate digunakan dalam analisis diskonto arus kas untuk menentukan nilai kini dari arus kas masa depan, yang penting dalam penilaian aset dan keputusan investasi.

Dengan pemahaman yang mendalam tentang risk free rate, investor dapat membuat keputusan yang lebih bijaksana dan terinformasi, mengukur apakah pengembalian yang ditawarkan oleh investasi berisiko cukup menarik dibandingkan dengan tingkat pengembalian bebas risiko yang tersedia. Ini memungkinkan investor untuk mengoptimalkan portofolio mereka dengan mempertimbangkan keseimbangan antara risiko dan pengembalian.

Kenapa Risk Free Rate Penting?

Risk free rate adalah elemen penting dalam berbagai aspek keuangan dan investasi. Peran dan kegunaannya mencakup beberapa area utama yang sangat berpengaruh terhadap keputusan investasi dan penilaian aset. Berikut adalah beberapa alasan mengapa risk free rate sangat penting:

- Penilaian Investasi Risk free rate berfungsi sebagai tolok ukur dasar dalam menilai nilai investasi lainnya yang mengandung risiko. Dengan mengetahui risk free rate, investor dapat membandingkan pengembalian yang diharapkan dari investasi berisiko dengan pengembalian bebas risiko. Ini membantu menentukan apakah investasi berisiko menawarkan kompensasi yang cukup untuk risiko tambahan yang diambil. Misalnya, jika sebuah proyek investasi menawarkan pengembalian 8% sementara risk free rate adalah 3%, investor perlu mengevaluasi apakah 5% tambahan pengembalian cukup untuk risiko yang terkait dengan proyek tersebut.

- Diskon Arus Kas Masa Depan Risk free rate digunakan sebagai tingkat diskonto dalam menghitung nilai kini dari arus kas masa depan, yang merupakan bagian penting dalam penilaian aset dan keputusan investasi. Dengan mendiskontokan arus kas masa depan menggunakan risk free rate, investor dapat menentukan nilai wajar aset atau proyek investasi saat ini. Ini membantu dalam membuat keputusan investasi yang lebih informatif dan rasional. Sebagai contoh, dalam analisis nilai kini bersih (NPV) dari sebuah proyek, arus kas masa depan didiskontokan ke nilai kini menggunakan risk free rate untuk menentukan apakah proyek tersebut layak untuk diinvestasikan.

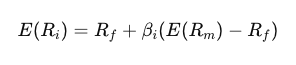

- Model Penentuan Harga Aset Modal (CAPM) Dalam Model Penentuan Harga Aset Modal (CAPM), risk free rate adalah komponen kunci untuk menghitung tingkat pengembalian yang diharapkan dari investasi berisiko. CAPM menyatakan bahwa pengembalian yang diharapkan dari sebuah aset berisiko sama dengan risk free rate ditambah premi risiko yang proporsional terhadap beta aset tersebut (ukuran volatilitas atau risiko sistematis relatif terhadap pasar secara keseluruhan). Rumus CAPM adalah sebagai berikut:

Di mana:

- 𝐸(𝑅𝑖) adalah pengembalian yang diharapkan dari aset i.

- 𝑅𝑓 adalah risk free rate.

- βi adalah beta dari aset i.

- 𝐸(𝑅𝑚) adalah pengembalian yang diharapkan dari pasar.

Dengan peranannya yang kritis dalam evaluasi risiko dan pengembalian, risk free rate membantu investor dalam membuat keputusan investasi yang lebih baik dan terinformasi. Memahami dan menggunakan risk free rate dengan benar memungkinkan investor untuk mengoptimalkan portofolio mereka dengan cara menyeimbangkan risiko dan pengembalian secara lebih efektif.

Instrumen Investasi Risk Free Rate

Meskipun tidak ada investasi yang benar-benar bebas risiko, beberapa instrumen investasi dianggap mendekati Risk Free Rate (RFR) karena memiliki risiko gagal bayar yang sangat rendah. Berikut adalah beberapa contoh instrumen tersebut:

- Surat Utang Negara (SUN) Surat Utang Negara (SUN) yang diterbitkan oleh pemerintah dengan peringkat kredit tinggi dianggap memiliki risiko gagal bayar yang sangat rendah. Negara dengan stabilitas ekonomi dan politik yang kuat cenderung memiliki obligasi pemerintah yang dianggap aman. Imbal hasil dari SUN sering digunakan sebagai acuan untuk RFR karena risiko default yang sangat minimal. Contoh terkenal adalah Treasury bills (T-bills) di Amerika Serikat.

- Sertifikat Bank Indonesia (SBI) Sertifikat Bank Indonesia (SBI) adalah surat berharga yang diterbitkan oleh Bank Indonesia. SBI digunakan sebagai instrumen moneter untuk mengatur likuiditas di pasar keuangan. Karena diterbitkan oleh bank sentral, SBI dianggap memiliki risiko yang sangat rendah dan sering digunakan sebagai referensi untuk RFR di Indonesia.

- Deposito Berjangka Deposito berjangka di bank-bank besar dan stabil juga dapat dianggap sebagai investasi yang mendekati RFR, terutama jika dijamin oleh Lembaga Penjamin Simpanan (LPS). Deposito menawarkan tingkat pengembalian tetap untuk jangka waktu tertentu dan biasanya diasuransikan hingga jumlah tertentu, sehingga risiko gagal bayar menjadi sangat rendah.

Di Indonesia, Risk Free Rate (RFR) umumnya diwakili oleh imbal hasil Surat Utang Negara (SUN) yang dianggap memiliki risiko gagal bayar yang sangat rendah. Namun, investor juga sering menggunakan tingkat bunga penjaminan Lembaga Penjamin Simpanan (LPS) sebagai patokan RFR, terutama untuk deposito berjangka. Tingkat bunga ini bervariasi tergantung pada jenis bank dan mata uang. Meski begitu, perlu diingat bahwa tidak ada instrumen yang benar-benar bebas risiko, termasuk SUN dan deposito. Faktor-faktor seperti inflasi dan perubahan kebijakan moneter dapat mempengaruhi tingkat pengembalian riil dari investasi-investasi ini.

Investor yang ingin mendapatkan RFR yang lebih tinggi dapat mempertimbangkan instrumen investasi lain seperti obligasi korporasi dengan peringkat kredit tinggi atau reksa dana pasar uang yang berinvestasi pada instrumen-instrumen utang jangka pendek. Namun, penting untuk selalu melakukan riset dan analisis yang cermat sebelum membuat keputusan investasi, karena setiap instrumen investasi memiliki risiko dan potensi imbal hasil yang berbeda.

Tantangan dalam Menentukan RFR

Menentukan RFR yang tepat tidak selalu mudah karena tidak ada instrumen investasi yang benar-benar bebas risiko. Selain itu, RFR juga dapat bervariasi tergantung pada jangka waktu investasi. Namun, dengan memahami konsep RFR dan faktor-faktor yang mempengaruhinya, investor dapat membuat keputusan investasi yang lebih tepat dan bijaksana.

Faktor-faktor yang Mempengaruhi Risk Free Rate

Risk free rate tidak bersifat statis dan dapat dipengaruhi oleh berbagai faktor ekonomi dan kebijakan. Berikut adalah beberapa faktor utama yang mempengaruhi risk free rate:

- Kebijakan Moneter Kebijakan moneter yang ditetapkan oleh bank sentral memainkan peran penting dalam menentukan risk free rate. Bank sentral, seperti Federal Reserve di Amerika Serikat atau Bank Indonesia, mengendalikan suku bunga acuan yang mempengaruhi biaya pinjaman dan tabungan di seluruh ekonomi. Keputusan untuk menaikkan atau menurunkan suku bunga acuan secara langsung mempengaruhi risk free rate. Sebagai contoh, ketika Federal Reserve menurunkan suku bunga untuk merangsang pertumbuhan ekonomi, risk free rate juga cenderung menurun.

- Inflasi Tingkat inflasi adalah faktor penting lainnya yang mempengaruhi risk free rate. Inflasi yang tinggi mengurangi daya beli uang, sehingga investor akan meminta tingkat pengembalian yang lebih tinggi untuk mengimbangi penurunan daya beli tersebut. Oleh karena itu, risk free rate cenderung naik saat inflasi meningkat. Bank sentral sering kali menaikkan suku bunga untuk mengendalikan inflasi, yang pada gilirannya meningkatkan risk free rate.

- Stabilitas Ekonomi dan Politik Stabilitas ekonomi dan politik suatu negara memiliki dampak signifikan terhadap risk free rate. Negara dengan stabilitas ekonomi dan politik yang tinggi biasanya memiliki risiko default yang rendah, sehingga menawarkan risk free rate yang lebih rendah. Sebaliknya, negara dengan ketidakstabilan politik atau ekonomi cenderung memiliki risk free rate yang lebih tinggi karena investor memerlukan kompensasi tambahan untuk risiko yang lebih besar.

- Permintaan dan Penawaran Surat Berharga Pemerintah Permintaan dan penawaran surat berharga pemerintah, seperti obligasi negara, juga mempengaruhi risk free rate. Jika permintaan tinggi untuk surat berharga yang dianggap aman ini, yield yang ditawarkan bisa lebih rendah karena pemerintah dapat meminjam dengan biaya yang lebih rendah. Sebaliknya, jika penawaran surat berharga pemerintah meningkat, misalnya karena pemerintah membutuhkan lebih banyak dana, yield yang ditawarkan mungkin lebih tinggi, meningkatkan risk free rate.

- Kondisi Pasar Global Kondisi ekonomi dan keuangan global dapat mempengaruhi risk free rate domestik. Misalnya, kebijakan moneter yang diterapkan oleh bank sentral utama di dunia, seperti European Central Bank atau Bank of Japan, dapat mempengaruhi suku bunga global dan, pada gilirannya, risk free rate di negara lain. Investor internasional yang mencari yield yang lebih baik juga dapat mengalirkan dana ke obligasi pemerintah yang lebih aman, mempengaruhi risk free rate domestik.

Kesimpulan

Risk free rate adalah komponen kunci dalam teori dan praktek keuangan, berfungsi sebagai tolok ukur untuk menilai investasi lain. Di Indonesia, risk free rate biasanya diukur menggunakan instrumen seperti Surat Berharga Negara (SBN) dan Obligasi Negara Ritel (ORI). Memahami dan menganalisis risk free rate membantu investor membuat keputusan investasi yang lebih terinformasi dan menilai apakah return dari investasi lainnya layak untuk risiko tambahan yang diambil.

Sebagai investor, memahami bagaimana risk free rate dihitung dan faktor-faktor yang mempengaruhinya dapat membantu Anda merencanakan strategi investasi yang lebih efektif.

Dengan menggunakan platform securities crowdfunding seperti EKUID, Anda dapat menemukan berbagai peluang investasi di sektor-sektor potensial dan UMKM yang menawarkan return investasi hingga 15%. Diversifikasi portofolio Anda dengan pilihan investasi yang tepat dapat memberikan stabilitas dan potensi keuntungan yang lebih tinggi dalam jangka panjang.

Yuk Cek Berbagai Proyek Menarik di EKUID