Istilah “yield” adalah istilah yang sering muncul dalam perbincangan seputar investasi, namun pemahaman yang mendalam tentang konsep “yield” sangat krusial bagi investor. Yield secara sederhana adalah tingkat pengembalian yang diharapkan dari suatu investasi.

Namun, yield memiliki berbagai bentuk dan perhitungan yang berbeda-beda tergantung pada jenis investasinya. Karea itu, dalam artikel ini kita akan membahas secara komprehensif tentang yield, mulai dari jenis-jenis yield, cara menghitungnya, hingga penerapannya dalam berbagai instrumen investasi.

Apa Itu Yield?

Yield, dalam konteks investasi, merujuk pada tingkat pengembalian yang dihasilkan dari suatu investasi selama periode tertentu, biasanya dinyatakan dalam persentase. Yield membantu investor memahami seberapa banyak keuntungan yang diharapkan dari investasi mereka relatif terhadap biaya atau nilai investasi tersebut. Yield dapat bervariasi tergantung pada jenis investasi, kondisi pasar, dan faktor lainnya.

Jenis-jenis Yield dalam Investasi

Terdapat beberapa jenis yield yang perlu dipahami oleh investor, antara lain:

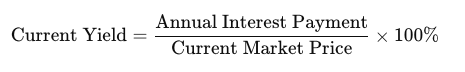

- Current Yield: Mengukur pengembalian tahunan dari investasi, berdasarkan pembayaran bunga atau dividen saat ini, dibandingkan dengan harga pasar saat ini dari investasi tersebut.

- Yield to Maturity (YTM): Khusus untuk obligasi, YTM adalah total pengembalian yang diharapkan jika obligasi dipegang hingga jatuh tempo. YTM memperhitungkan semua pembayaran bunga masa depan dan selisih antara harga beli dan nilai nominal obligasi.

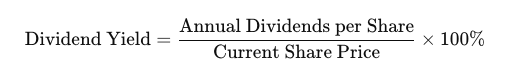

- Dividend Yield: Mengukur pengembalian tahunan dari dividen yang dibayarkan oleh perusahaan, dibandingkan dengan harga saham saat ini.

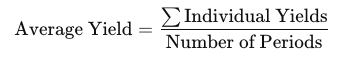

- Average Yield: Rata-rata pengembalian dari suatu investasi selama periode waktu tertentu. Ini dapat digunakan untuk mengevaluasi kinerja investasi dalam jangka panjang.

Setiap jenis yield memiliki metode perhitungan yang berbeda. Berikut adalah beberapa cara umum untuk menghitung yield:

1. Current Yield

Jika obligasi membayar bunga tahunan sebesar $50 dan harga pasar saat ini adalah $1000, maka current yield adalah 5%.

2. Yield to Maturity (YTM)

Perhitungan YTM lebih kompleks karena memperhitungkan semua pembayaran bunga masa depan dan selisih antara harga beli dan nilai nominal obligasi. YTM dapat dihitung menggunakan rumus atau alat bantu seperti kalkulator finansial atau software.

3. Dividend Yield

Jika sebuah perusahaan membayar dividen tahunan sebesar $2 per saham dan harga saham saat ini adalah $40, maka dividend yield adalah 5%.

4. Average Yield:

Jika yield tahunan selama tiga tahun berturut-turut adalah 4%, 5%, dan 6%, maka average yield adalah 5%.

Yield dalam Obligasi

Obligasi adalah instrumen utang yang diterbitkan oleh pemerintah atau perusahaan untuk mengumpulkan dana. Dalam konteks obligasi, yield memiliki beberapa dimensi yang penting untuk dipahami oleh investor.

- Current Yield: Mengukur pengembalian tahunan dari obligasi berdasarkan pembayaran bunga saat ini dan harga pasar obligasi. Ini memberikan gambaran tentang pengembalian tahunan yang dapat diharapkan dari obligasi.

- Yield to Maturity (YTM): Merupakan total pengembalian yang diharapkan dari obligasi jika dipegang hingga jatuh tempo. YTM memperhitungkan semua pembayaran bunga masa depan serta perbedaan antara harga beli dan nilai nominal obligasi. YTM lebih akurat dalam mengukur pengembalian obligasi dibandingkan current yield karena memperhitungkan seluruh periode waktu hingga jatuh tempo.

- Yield Spread: Perbedaan antara yield obligasi yang berbeda, sering kali digunakan untuk membandingkan risiko dan pengembalian antara obligasi yang lebih aman dan lebih berisiko. Misalnya, yield spread antara obligasi pemerintah dan obligasi korporasi dapat mencerminkan risiko kredit yang berbeda.

- Callable Yield: Beberapa obligasi memiliki fitur callable, yang memungkinkan penerbit untuk menebus obligasi sebelum jatuh tempo. Yield callable memperhitungkan kemungkinan ini, memberikan gambaran tentang pengembalian jika obligasi ditebus lebih awal.

Yield dalam Saham

Dalam saham, yield paling sering diukur melalui dividend yield, yang mencerminkan pengembalian yang dihasilkan dari dividen yang dibayarkan oleh perusahaan kepada pemegang saham. Dividend yield adalah indikator penting bagi investor yang mencari pendapatan tetap dari investasi saham mereka.

- Dividend Yield: Mengukur pengembalian tahunan dari dividen yang dibayarkan oleh perusahaan dibandingkan dengan harga saham saat ini. Ini memberikan gambaran tentang seberapa besar pendapatan yang dihasilkan dari investasi dalam saham.

- Dividend Payout Ratio: Meskipun bukan yield secara langsung, rasio ini mengukur persentase laba perusahaan yang dibayarkan sebagai dividen. Ini membantu investor memahami kebijakan dividen perusahaan dan seberapa berkelanjutannya pembayaran dividen tersebut.

Yield dan Harga Obligasi

Yield dan harga obligasi memiliki hubungan yang berbanding terbalik. Ini berarti ketika yield obligasi naik, harga obligasi akan turun, dan sebaliknya. Mengapa demikian?

Obligasi diterbitkan dengan nilai nominal dan tingkat kupon (suku bunga) tertentu. Ketika suku bunga pasar naik, obligasi yang ada dengan tingkat kupon lebih rendah menjadi kurang menarik bagi investor. Akibatnya, investor akan menjual obligasi tersebut, menyebabkan harga obligasi turun. Penurunan harga ini akan terus berlanjut hingga yield obligasi tersebut naik ke tingkat yang setara dengan suku bunga pasar saat ini.

Sebaliknya, ketika suku bunga pasar turun, obligasi yang ada dengan tingkat kupon lebih tinggi menjadi lebih menarik. Permintaan untuk obligasi tersebut meningkat, mendorong harga obligasi naik. Kenaikan harga ini akan berlanjut hingga yield obligasi turun ke tingkat yang setara dengan suku bunga pasar saat ini.

Contoh:

Sebuah obligasi diterbitkan dengan nilai nominal Rp10.000.000 dan tingkat kupon 5%. Jika suku bunga pasar naik menjadi 6%, investor tidak akan tertarik membeli obligasi tersebut dengan harga Rp10.000.000 karena mereka bisa mendapatkan yield yang lebih tinggi di tempat lain. Oleh karena itu, harga obligasi harus turun agar yield-nya naik menjadi 6%.

Faktor-faktor yang Mempengaruhi Yield Obligasi

Yield obligasi dipengaruhi oleh berbagai faktor, antara lain:

- Suku Bunga Acuan Bank Sentral: Suku bunga acuan yang ditetapkan oleh bank sentral merupakan faktor utama yang mempengaruhi yield obligasi. Ketika bank sentral menaikkan suku bunga acuan, yield obligasi cenderung naik, dan sebaliknya.

- Inflasi mengikis nilai riil dari pembayaran bunga obligasi. Oleh karena itu, ketika inflasi meningkat, investor akan menuntut yield yang lebih tinggi untuk mengkompensasi risiko inflasi.

- Risiko Kredit Penerbit Obligasi: Semakin tinggi risiko kredit penerbit obligasi (yaitu risiko gagal bayar), semakin tinggi yield yang dituntut oleh investor untuk mengkompensasi risiko tersebut.

- Likuiditas Obligasi: Obligasi yang kurang likuid (yaitu sulit diperjualbelikan) cenderung memiliki yield yang lebih tinggi dibandingkan obligasi yang likuid.

- Kondisi Ekonomi Secara Keseluruhan: Kondisi ekonomi seperti pertumbuhan ekonomi, stabilitas politik, dan kebijakan pemerintah juga dapat mempengaruhi yield obligasi.

Kesimpulan

Yield adalah konsep yang fundamental dalam investasi. Pemahaman yang baik tentang yield dapat membantu investor membuat keputusan investasi yang lebih tepat. Dalam obligasi, yield to maturity (YTM) adalah ukuran yang paling penting, mencerminkan tingkat pengembalian total yang diharapkan. Investor obligasi perlu memahami bagaimana YTM dipengaruhi oleh berbagai faktor pasar dan risiko.

Dengan memahami yield secara komprehensif, investor dapat mengoptimalkan portofolio investasi mereka dan mencapai tujuan keuangan mereka.

Bagi investor yang ingin memaksimalkan portofolio investasi mereka dengan diversifikasi dan potensi pengembalian yang tinggi, platform EKUID menawarkan solusi yang menarik. EKUID adalah platform securities crowdfunding yang mempermudah investor untuk berinvestasi di berbagai sektor potensial dan UMKM. Dengan potensi return investasi hingga 15%, EKUID cocok bagi investor yang mencari diversifikasi dan pengembalian yang kompetitif.

Yuk Cek Berbagai Proyek Menarik di EKUID